Vous avez effectué un achat de parts ou actions d’une société ou d’une filiale et/ou vous avez augmenté votre participation dans une filiale.

Cet achat de parts ou actions d’une société doit apparaître dans la comptabilité de votre société en tant qu’investissement. Vous devez ainsi porter cet investissement sur un compte de type 261xxx : Titres de participation.

RAPPEL : Compte filiale dans la société mère : 261xxxx, compte mère dans la fililale : 451xxx.

Remarque : Si vous avez investi dans plusieurs sociétés il est conseillé de créer des comptes 261xxx, 267xxx (prêts), 451xxx (avances) par société.

Par exemple : 261010, 267010, 451010 pour la société X et 261020, 267020, 451020 pour la société Y, de façon à pouvoir distinguer les investissements les uns des autres.

1. Achat des titres

1.1 Comptabilisation dans la société mère

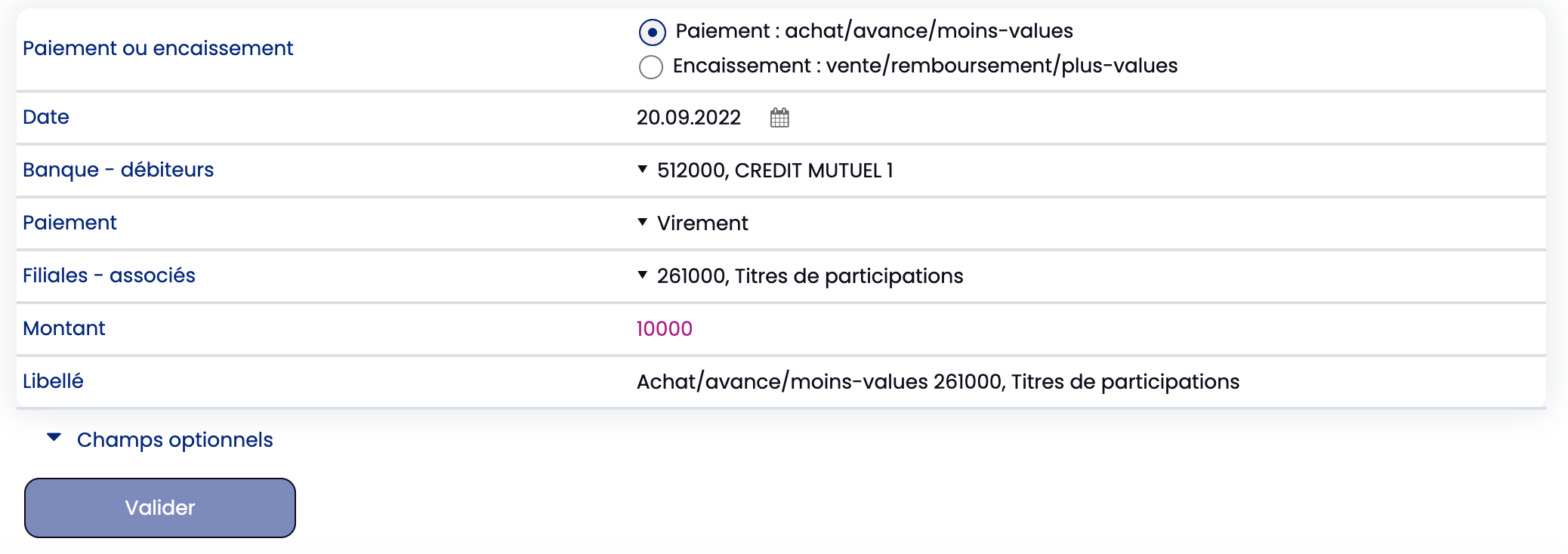

Votre société a effectué un achat de 1 000 actions à 10 € pour un montant de 10 000 € à la société « Filiale ». Cet achat a été payé par la banque de votre société.

Pour enregistrer cet achat de titres de la société « Filiale » par votre société dans ZEFYR, il faut passer par le menu : Compta > TVA-Opérations bancaires-Bénéfices-Dividendes >Participations Filiales et remplir selon l’exemple ci-dessous en choisissant l’option « Achat/avance-prêt/moins-values ».

Ensuite, après avoir validé, l’écriture ci-dessous est automatiquement enregistrée en comptabilité, l’achat de titres est comme un achat d’immobilisation donc c’est un actif et comme tout actif il se met au débit.

Rappel : Les comptes de bilan (1xxx à 5xxx) au débit correspondent à ce que doit la société ou ce qu’elle possède.

| Débit | Crédit | ||

| 261000 | Compte titre de participation en action | 10 000 | |

| 512000 | Compte banque | 10 000 |

Le compte 261000 au débit signifie que la société « Filiale » doit 10 000 € à la société qui a investi.

Bien entendu le montant doit être exactement celui qui a été payé par la banque (aucune valorisation ne doit apparaître pour cette comptabilisation).

Par la suite si vous faites des avances à la société filiale vous pouvez :

- Pour des avances classiques les comptabiliser dans le compte 451xxx

- Pour des prêts avec convention les comptabiliser dans le compte 267xxx

1.2. Comptabilisation dans la société « Filiale »

1.2.1 Achat des titres à un actionnaire ou associé

La personne qui a reçu les 10 000 € est un des actionnaires ou associés de la société « Fililale », en conséquence cette somme n’apparaît nulle part dans la comptabilité de la société « Filiale ».

Il n’y a donc aucune opération particulière à faire.

Rappel : Les opérations de mouvement sur le capital ne modifient en rien la comptabilité. Si vous vendez des parts de votre société à une personne, la comptabilité n’est pas impactée. Il en est de même si vous vendez des parts à une société. En effet, les mouvements d’argent se font entre votre compte personnel et celui de l’acheteur, et non pas entre le compte bancaire de l’entreprise et l’acheteur.

1.2.2 Achat des titres : nouvelles actions émises par la société « Filiale »

Ce cas est un cas particulier et plus complexe, en particulier si lors de l’achat il y a eu une prime d’émission.

Pour plus de détails il faut consulter l’article : Comptabilisation de la prime d’émission

2. Avances de la société mère

2.1 Comptabilisation dans la société mère

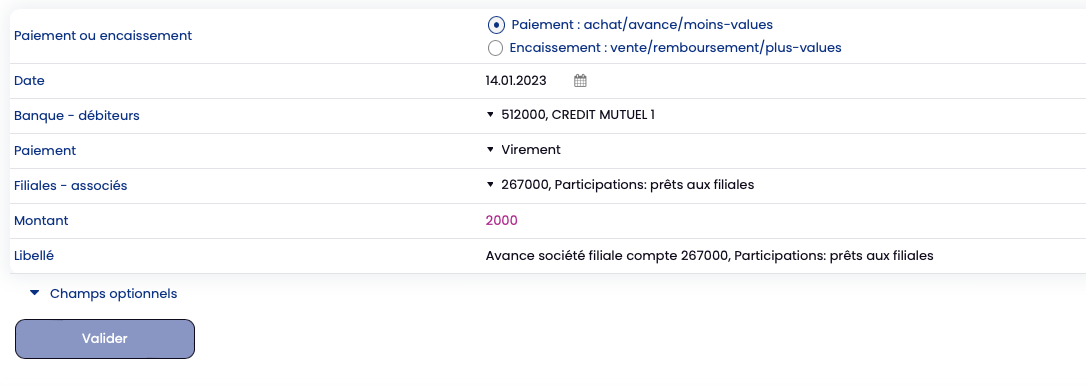

Pour comptabiliser dans la société mère, dans ZEFYR : menu Compta > TVA-Opérations bancaires-Bénéfices-Dividendes >Participations Filiales puis choisir le compte 267000.

L’écriture comptabilisée est la suivante :

| Débit | Crédit | ||

| 267000 | Participations prêts aux filiales | 2 000 | |

| 512000 | Compte banque | 2 000 |

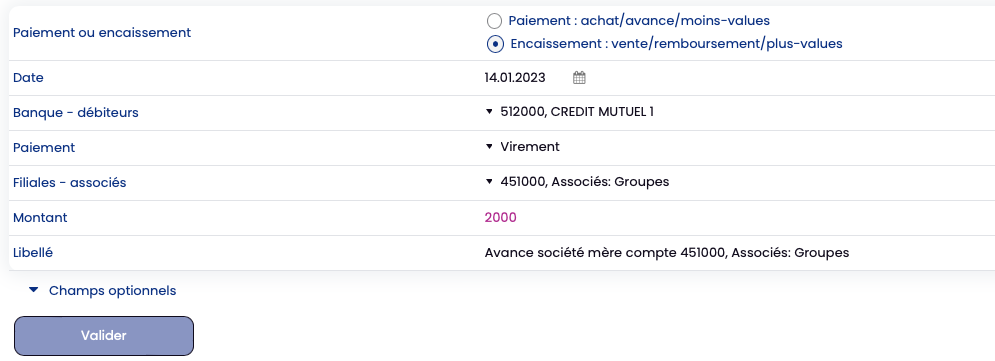

2.2 Comptabilisation dans la société filiale

Pour comptabiliser dans la société fililale l’avance reçue de 2 000 €, dans ZEFYR : menu Compta > Saisie Périodique > Participations Filiales puis choisir le compte 451000 (compte de la société mère).

L’écriture comptabilisée est la suivante :

| Débit | Crédit | ||

| 451000 | Associés groupe | 2 000 | |

| 512000 | Compte banque | 2 000 |

3. Avances de la société fille à la société mère (mère-fille)

Dans ce cas les écritures sont totalement similaires au cas précédent mais à l’inverse.

4. Vente de parts ou actions de la société filiale

La société mère décide de revendre les parts de la filiale à une personne (physique ou morale) pour un montant de 11 000 €, soit une plus-value de 1 000 €.

Il faut faire les deux opérations suivantes :

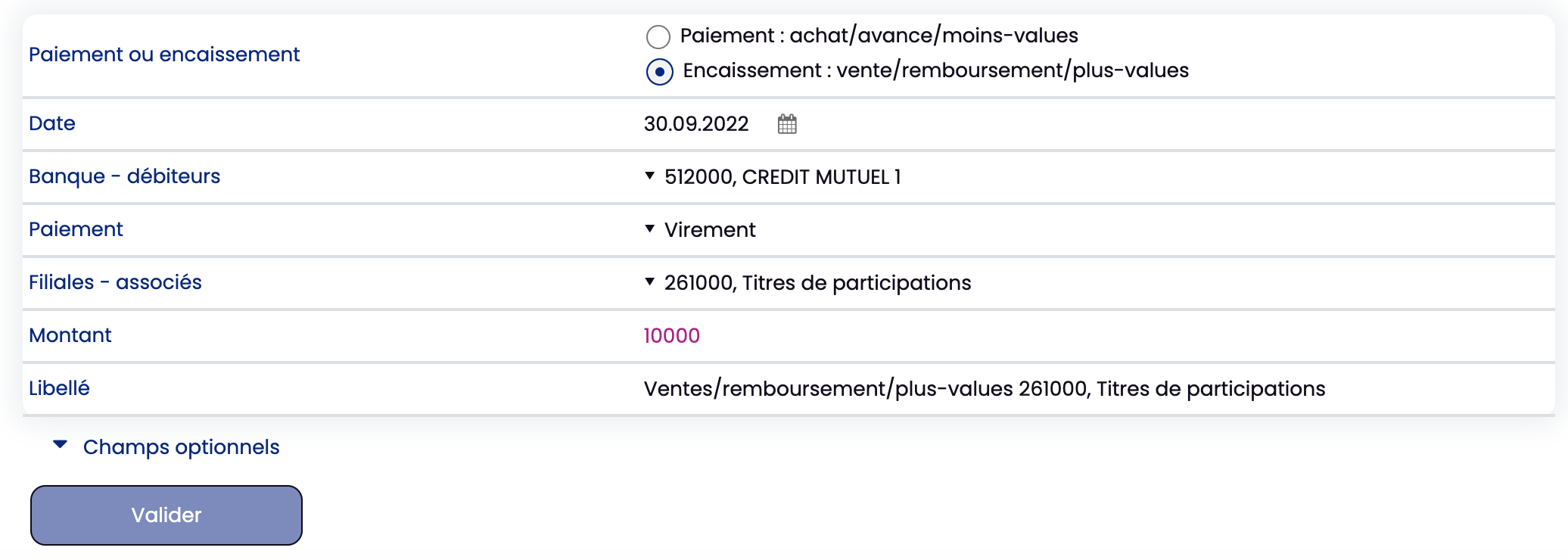

4.1. Comptabilisation de la vente des parts

Pour comptabiliser la vente des parts dans ZEFYR il faut aller dans le menu Compta > Saisie Périodique > Participations Filiales et remplir selon l’exemple ci-dessous en choisissant l’option : « Ventes/remboursement/plus-values » et le même compte 261xxx que celui de l’achat.

Ensuite, après avoir validé, l’écriture ci-dessous est automatiquement enregistrée en comptabilité :

| Débit | Crédit | ||

| 261000 | Compte titre de participation en action | 10 000 | |

| 512000 | Compte banque | 10 000 |

Le compte 261000 est au crédit et donc annule l’opération initiale d’achat de titres de participation.

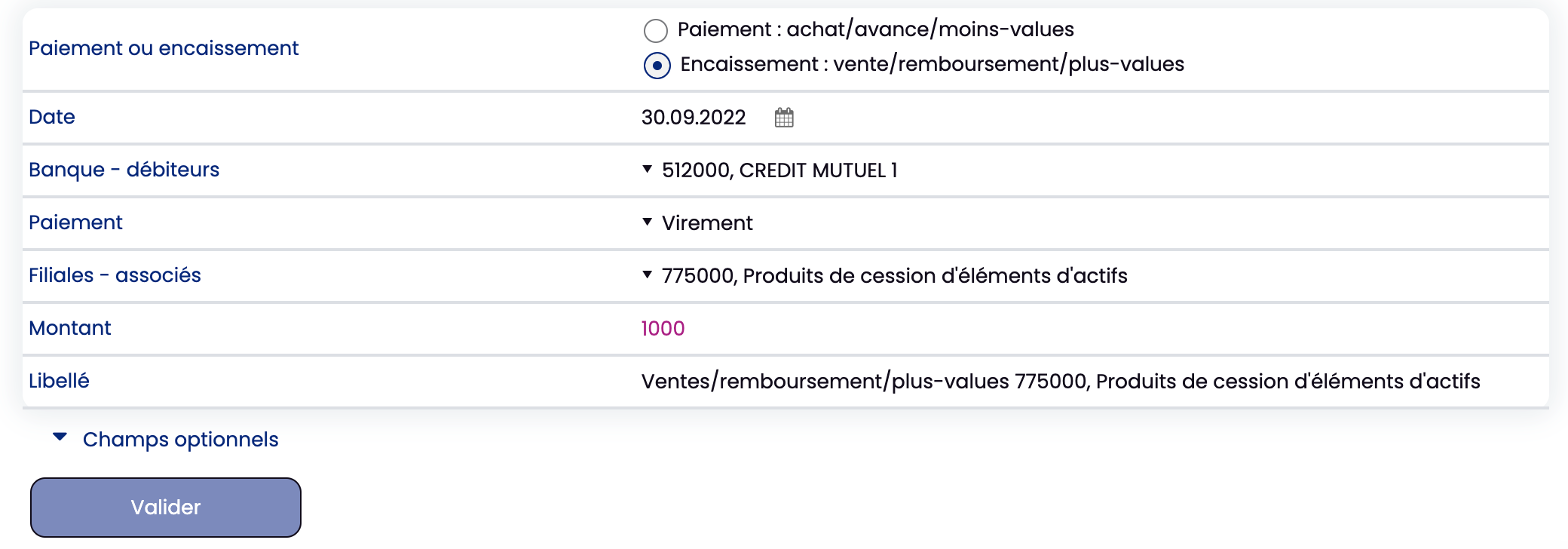

4.2 Comptabilisation de l’enregistrement de la plus-value

De la même façon, avec le même menu, vous pouvez enregistrer l’opération de plus-value sur le compte 775000 en choisissant l’option : « Ventes/remboursement-prêt/plus-values ».

L’écriture comptabilisée est la suivante avec le compte de plus-value 775000 au crédit.

| Débit | Crédit | ||

| 775000 | Compte titre de participation en action | 1 000 | |

| 512000 | Compte banque | 1 000 |

4.3 Comptabilisation de l’enregistrement d’une moins-value

Pour les moins-values il faut utiliser le même menu avec l’option moins-value et en choisissant le compte 675000.

5. Déclaration fiscale

C’est complexe, il faut donc bien se renseigner auparavant.

Les principes sont les suivants :

5.1 Cas 1 : moins-values ou plus-values réalisées en moins de 2 ans

Dans ce cas il n’y a aucun traitement fiscal particulier, en cas de moins-value le bénéfice est réduit de 1 000 € selon l’exemple et dans le cas d’une plus-value le bénéfice est augmenté de 1 000 €.

5.2 Cas 2 : moins-values ou plus-values réalisées plus de 2 ans après l’acquisition

Le principe est qu’il n’y a pas d’imposition sur les plus ou moins-values sauf pour une part de 12% mais à vérifier.

Exemple : 1 000 € de plus-value, il est possible de déduire dans la liasse fiscale les 1 000 € (2033B ou 2058A) mais en ajoutant 12% soit 120€.

De la même façon dans le cas de moins-value, il faut les ré-intégrer et déduire 12% soit 120€.