En tant qu’associé, il est possible que vous ayez effectué de nombreuses avances à votre société. Il est aussi possible que vous ayez payé de nombreux frais avec votre compte personnel (ou compte courant d’associé). Dans ces deux cas de figure, si votre société n’a pas suffisamment de trésorerie pour vous rembourser, vous n’aurez pas d’autre choix que d’attendre.

En attendant que votre société vous rembourse, votre compte courant d’associé est créditeur pour un montant plus ou moins important.

Remarque : Le menu Statistiques > Balance générale de ZEFYR vous permet de consulter le solde votre compte courant d’associé.

Important : Un compte courant d’associé ne doit en principe jamais être débiteur (voir l’article Clôture fiscale et Compte Courant Débiteur). Avoir un compte courant débiteur, notamment après la clôture d’un exercice, est passible de sanctions.

Rappelons qu’un compte de tiers (compte commençant par 4) qui a un solde créditeur signifie que l’entreprise doit de l’argent à ce tiers. A l’inverse, un compte de tiers au débit signifie que ce tiers doit de l’argent à la société.

1. Comptabilisation des intérêts des comptes courants associés

Vous avez donc un compte courant associé créditeur et vous souhaitez rémunérer ce compte courant. Autrement dit, vous voulez faire payer à votre société des intérêts sur l’argent que vous lui avez avancé. Voici la marche à suivre pour effectuer la comptabilisation des intérêts des comptes courants associés.

Pour qu’un associé puisse toucher des intérêts il faut que :

- Le capital social soit totalement déposé en banque (libéré).

- L’associé possède au moins 5% du capital.

- Le taux des intérêts soit dans la norme (3% environ).

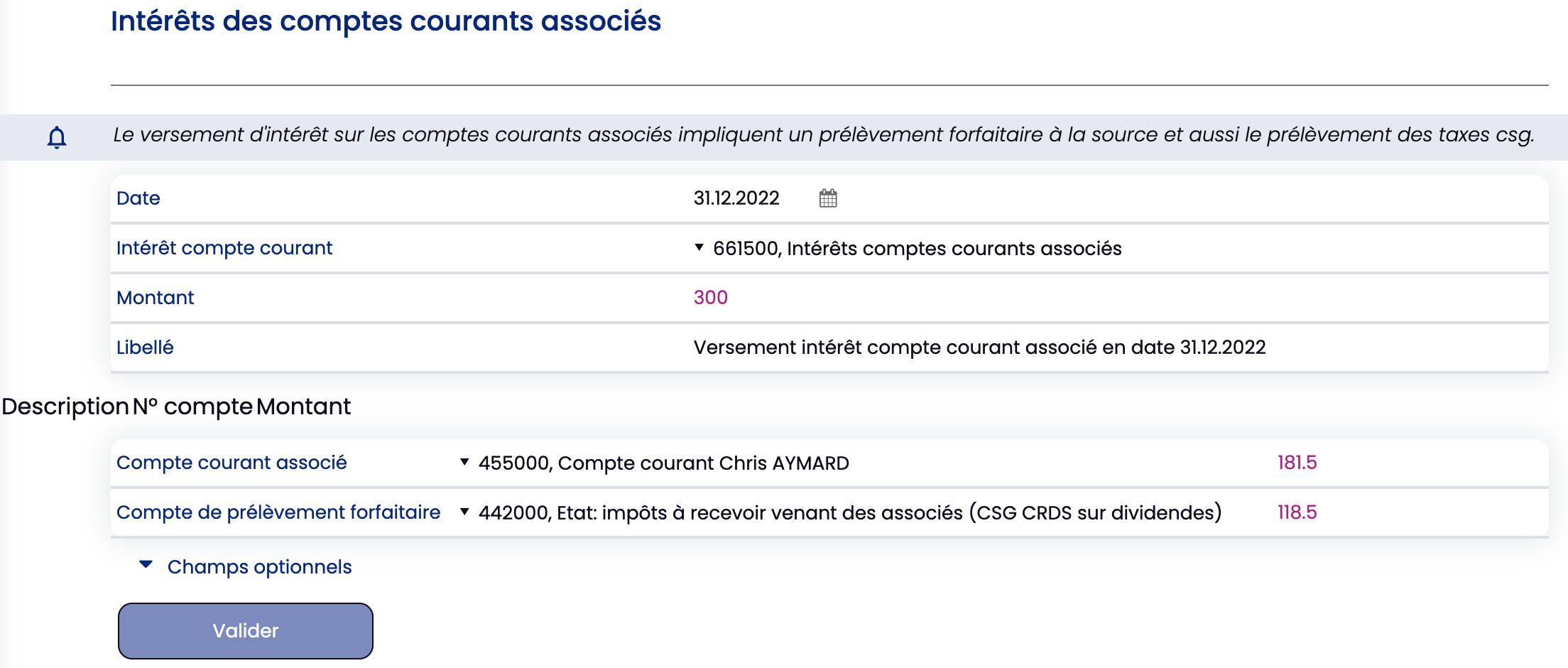

Exemple : Supposons que l’associé ait un compte courant créditeur de 10 000 € sur 1 an à 3% (taux d’intérêt annuel). Le montant des intérêts est de 300 € sur cet période.

Depuis 2013, les intérêts des comptes courants d’associés sont soumis à l’IR avec un prélèvement forfaitaire obligatoire à la source de 24%. Il faut aussi déduire un prélèvement de 15,5% pour la CSG et CRDS.

Après avoir rempli le formulaire 2777- D , l’associé créditeur devra verser à l’État la somme de (24% + 15%) x 300 € = 39,5% x 300 € = 118,5 €.

L’écriture comptable est :

| Débit | Crédit | ||

| 455000 | Compte associé | 181,5 | |

| 442500 | État – Impôts et taxes recouvrables sur des associés | 118,5 | |

| 661500 | Intérêt des comptes courants | 300 |

Dans ZEFYR, pour effectuer la comptabilisation des intérêts comptes courants associés, vous pouvez utiliser le menu Compta > Saisie Périodique > Intérêt Compte Courant Associés.

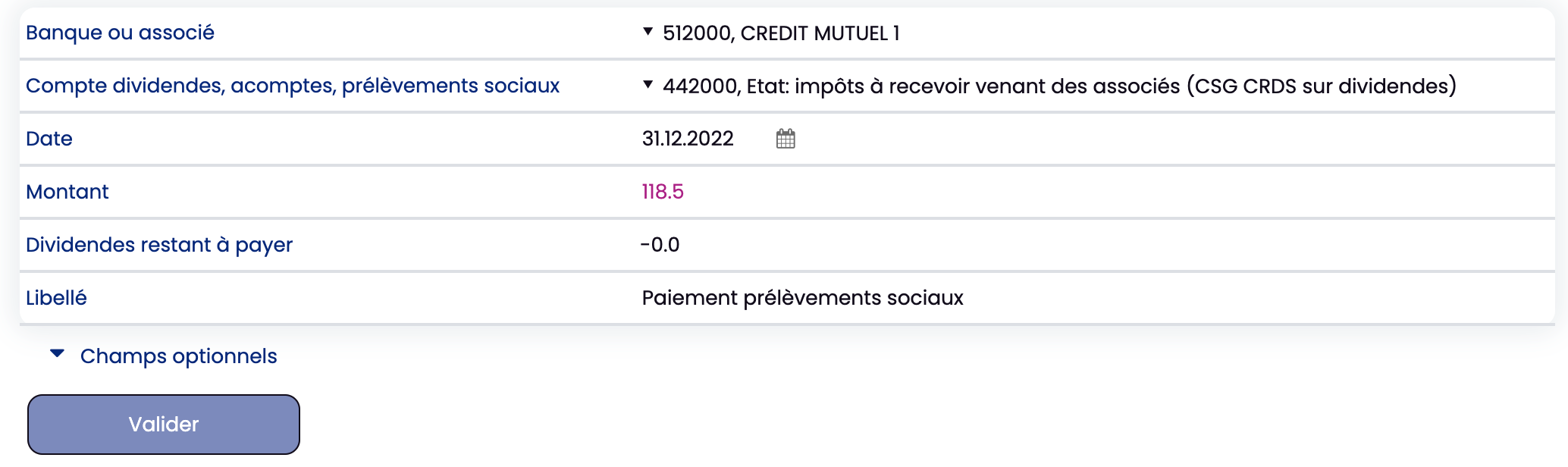

2. Comptabilisation du paiement de l’impôt

Par la suite, lorsque l’état prélève le montant de 118,5 €, il faut passer l’écriture :

| Débit | Crédit | ||

| 512000 | Banque | 118,5 | |

| 442000 | État impôt à recevoir des associés | 118,5 |

Dans ZEFYR, pour créer cette écriture facilement, vous pouvez utiliser le menu dédié aux paiement de la CSG-CRDS sur dividendes (écriture identique). Il s’agit du menu Compta > Saisie Périodique >

Télécharger le formulaire 2777- D de déclaration des revenus tels que les intérêts de compte courant d’associés.