La déclaration sociale des indépendants (DSI) qui concernait les professions libérales, artisans commerçants et gérants majoritaires des SARL a été supprimée.

Les données de la DSI doivent désormais être déclarées dans la partie : données complémentaire de la déclaration de revenus des indépendants du formulaire de déclaration des revenus : 2042.

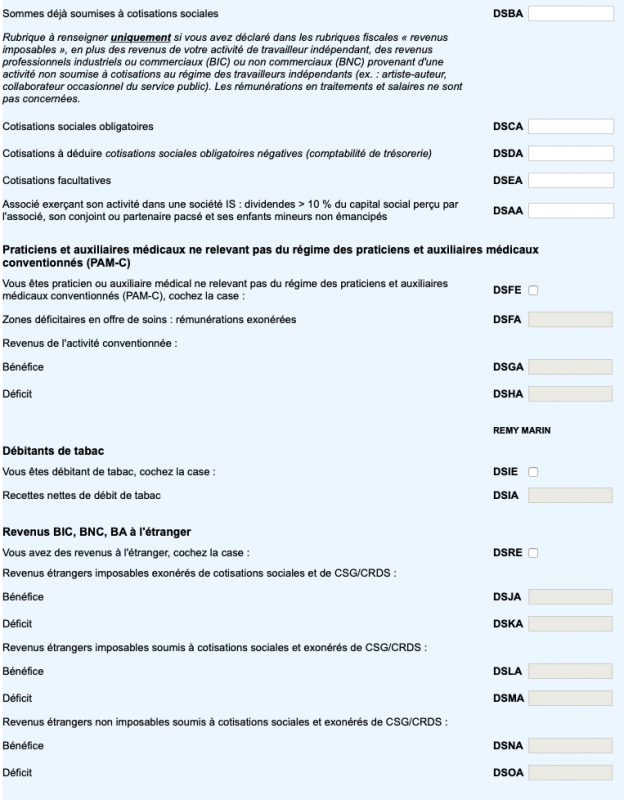

De façon résumé il suffit d’indiquer d’une part le montant des cotisations obligatoires que vous avez payées durant l’année (URSSAF, RETRAITE principalement) dans la case DSCA et d’autre part le montant des cotisations facultatives (Madelin) dans la case DSEA.

C’est tout.

Lorsque vous faites votre déclaration de revenus : à l’étape 3 « Revenus et Charges » la case suivante devrait être automatiquement cochée si ce n’est pas le cas vous devez la cocher.

Lorsque vous avez validé cette case vous allez avoir à remplir les cases suivantes :

Voici comment remplir :

- case DBSA : toujours nulle sauf de rares exceptions pour des professions très spécifiques.

- case DSCA : il s’agit de la case XI de l’ancienne déclaration DSI (voir le menu déclaration DSI de ZEFYR), c’est à dire l’ensemble des cotisations sociales obligatoires (URSSAF et CIPAV), soit la balance des comptes 646100,646200,646300.

- case DSDA : nulle dans 99% des cas

- case DSEA : il s’agit de la case XJ de l’ancienne déclaration DSI (voir le menu déclaration DSI de ZEFYR), c’est à dire les cotisations sociales facultatives et le montant correspond à la balance des comptes 646xxx autres que 646100,646200,646300.

- case DSSA : uniquement pour les gérants majoritaires et seulement si vous vous êtes versé des dividendes. Si en tant que gérant vous vous êtes versé des dividendes de plus de 10% du capital social, ces dividendes doivent être soumis aux cotisations sociales, par exemple vous vous êtes versés 10 000 € de dividendes il faut les indiquer ici.

Rappel : dans la DSI il y avait aussi la rémunération et le bénéfice :

- la rémunération du gérant majoritaire n’est pas utile car elle figure dans la déclaration de revenu 2042 , case 1 AJ Traitement et salaire

- le bénéfice dans le cas des professions libérales BNC et entreprises individuelles (EI, artisans et commerçants) n’est pas utile car il figure dans la déclaration 2042C-PRO

- pour les professions libérales : revenus non commerciaux professionnels – BNC régime de la déclaration contrôlée : case 5QC de la 2042C-PRO

- pour les artisans et commerçants : revenus industriels et commerciaux professionnels – EI régime BIC réel : case 5KO de la 2042C-PRO