Toutes les sociétés commerciales (SARL, EURL, SASU, SAS, SA …) ont l’obligation de constituer une réserve légale. Nous allons voir quel doit être le montant minimum de cette réserve légale et comment la comptabiliser.

Les entreprises individuelles (EIRL, SNC, sociétés civiles) n’ont pas cette obligation. Une réserve légale minimale est obligatoire. Une réserve complémentaire reste possible.

1. Réserve légale obligatoire

Le niveau de la réserve obligatoire est évalué en fonction du capital social. Elle doit être au minimum égale à 10% du capital social (voir l’article sur la Comptabilisation du Capital Social).

Vous pouvez constituer cette réserve en une ou plusieurs fois à chaque fin d’exercice. Lors de l’affectation du bénéfice de l’exercice précédent, vous pouvez affecter une partie du bénéfice à la réserve légale et le restant au report à nouveau. Voir l’article du blog : Comptabilisation de l’affectation des bénéfices

Rappel : le bénéfice correspond au résultat net comptable après impôt (IS).

- Vous avez l’obligation d’affecter au moins 5% de votre bénéfice à la réserve légale tant que vous n’avez pas atteint les 10% du montant du capital social.

- Vous pouvez bien entendu constituer en une seule fois votre réserve si vos bénéfices vous le permettent.

2. Réserve légale complémentaire

Les associés peuvent décider d’affecter en réserve un montant supérieur au 10% légal. Dans les statuts de la société, l’établissement d’une réserve complémentaire peut être prévue.

3. Le rôle des réserves

Les réserves sont inscrites au passif du bilan comptable de l’entreprise. Elle constitue ainsi une assiette financière. De cette façon, elle augmente les capitaux propres de l’entreprise. La réserve permet de faire face à d’éventuelles pertes. Si vous imputer des pertes à la réserve, vous devrez la reconstituer à partir de vos prochains bénéfices.

Avoir ses réserves constituées peut rassurer ses créanciers et permettre d’emprunter plus aisément.

Notez que les réserves ne peuvent pas être distribuées aux associés mais elles peuvent être incorporées au capital social.

Remarque : Si vous augmentez le capital social de votre entreprise, le montant minimum de la réserve légale augmente également. Pour en savoir plus sur l’augmentation de capital, voir l’article sur la Prime d’Emission et Augmentation de Capital.

4. Comptabilisation de la réserve légale

Supposons que la société a fait 2000€ de bénéfices et que son capital est de 2000€ après la clôture de l’exercice. Il est donc possible d’affecter le bénéfice à la réserve légale à hauteur de 200€ (compte 106100) et le reste des bénéfices se retrouve donc au report à nouveau positif (compte 110000).

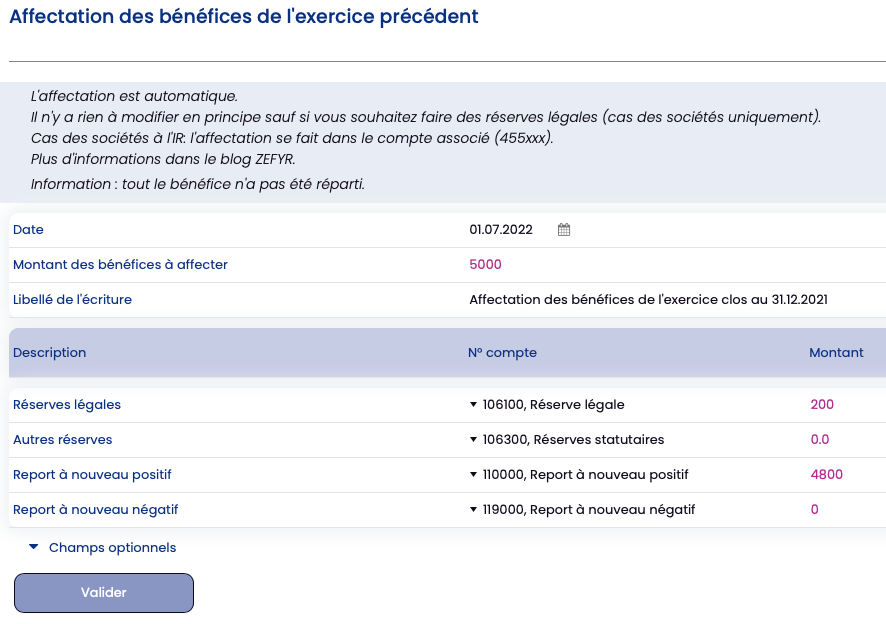

Dans ZEFYR il faut aller dans le menu : Compta / TVA-Opérations bancaires-Bénéfices-Dividendes / Affectation des bénéfices :

L’écriture comptable automatiquement générée est la suivante :

| Débit | Crédit | ||

| 120000 | Compte bénéfices de l’exercice prédédent | 5000 | |

| 106100 | Compte réserve légale | 200 | |

| 110000 | Compte report à nouveau positif | 4800 |