Nous vous conseillons de consulter les articles concernant les amortissements sur notre blog et plus particulièrement la lecture de l’article “Qu’est-ce qu’une immobilisation? Qu’est-ce qu’un amortissement?” du blog ZEFYR.

Quand votre société achète un véhicule de tourisme ou un véhicule utilitaire elle doit l’amortir et le fait en général sur 4 ans.

La loi plafonne l’amortissement entre 18 300 et 30 000€ par véhicule.

Ce qui veut dire que pour un véhicule acheté : 30 000€ si son taux d’émission de C02 est > 60g/km vous ne pourrez amortir que 18 300€ au lieu de 30 000€.

Rappel pas de déduction de TVA sur un véhicule de tourisme.

1. Comptabilisation de l’achat

Menu Compta > Clients-Fournisseurs-Banque > Paiement des dépenses puis vous indiquez le compte 218200 et le taux de TVA, le système vous propose de créer tout de suite une immobilisation pour ce véhicule.

2. Création de l’immobilisation

Menu Immo. > Immobilisations > Créer une immobilisation ou simplement cliquer sur le bouton créer une immobilisation dans le popup précédent. La durée de l’amortissement est 4 ans dans l’exemple.

3. Lien entre l’achat et l’immobilisation

Pour garder la cohérence ZEFYR fait un lien entre l’immobilisation créée et l’écriture comptable d’achat de l’immobilisation.

Ceci vous évite toute incohérence entre la comptabilité et les immobilisations.

4. Amortissement comptable

En fin d’année l’amortissement calculé est une charge pour l’entreprise déduite des bénéfices.

Pour notre véhicule l’amortissement sur les 6 premiers mois d’utilisation (1er juillet au 31 décembre 2016 = 184 jours) est de : 30 000€ x (184/365) = 3 780 €

Ce calcul est fait automatiquement par ZEFYR via le menu : Immo/Ecriture d’amortissement.

5. Plafond de l’amortissement :

Dans notre exemple le plafond amortissable est de 18 300 € sur 4 ans soit 4 575 € par an.

Sur 6 mois ou 184 jours cela fait 4 575 € x 184/365 = 2 306.30 €

La différence de 3 780.82 € – 2 306.30 € = 1 474.52 € est à réintégrer dans la liasse fiscale et dans la déclaration d’impôt sur les sociétés. Elle n’est pas considérée comme une dépense de l’entreprise et doit donc supporter l’impôt.

6. Réintégration dans la liasse fiscale :

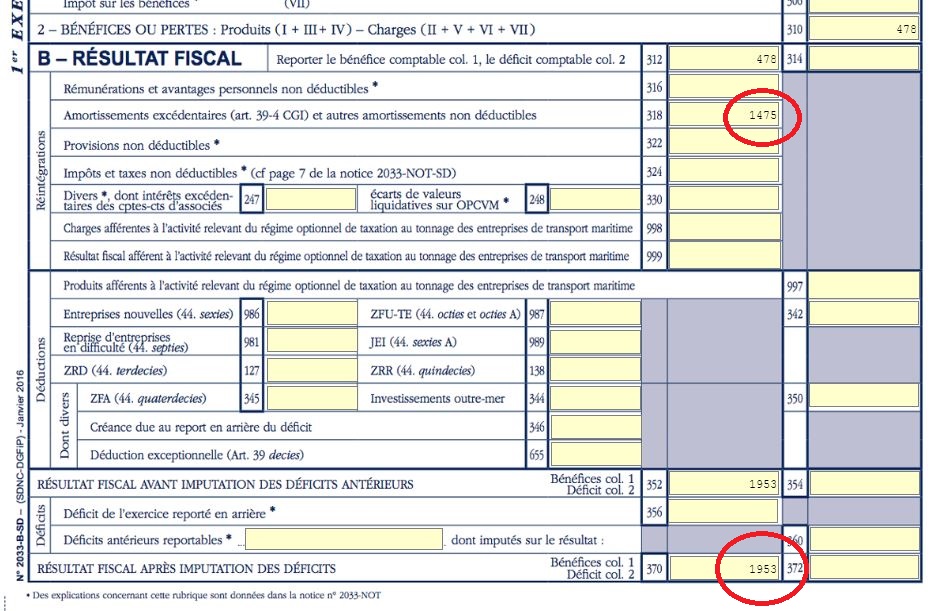

La différence entre amortissement comptable et amortissement maximum autorisé est à réintégrer dans la liasse 2058A ligne we (régime réel normal) ou dans la liasse 2033B ligne 318 (régime simplifié).

Dans notre cas nous reportons les 1 475 € et le résultat fiscal se met à jour automatiquement dans la liasse 2033B générée par ZEFYR.