Tous les entrepreneurs individuels de type BNC et les gérants majoritaires de SARL/EURL de type “profession libérale” (qui ont une activité de conseil par exemple) ont l’obligation de payer les cotisations sociales suivantes :

- Allocations familiales.

- CSG/CRDS.

- CFP.

- Maladie-maternité.

- Prévoyance invalidité-décès.

- Retraite de base (assurance vieillesse).

- retraite complémentaire.

Ces cotisations sont calculées sur les revenus de l’année précédente, sauf les premières années d’activité où vous n’avez pas de revenus antérieurs. Dans ce cas, vous payez un forfait fixe de cotisations sociales qui est régularisé les années suivantes.

Pour les sociétés à l’IS, la base de calcul des cotisations sociales correspond aux rémunérations versées durant l’année précédente.

| Attention : pour la CSG/CRDS, la base de calcul est :rémunérations versées durant l’année précédente + cotisations sociales payées l’année précédente (sauf CSG/CRDS) |

Pour les BNC et les sociétés à l’IR, la base de calcul des cotisations sociales est le bénéfice de l’année précédente.

| Attention : pour la CSG/CRDS, la base de calcul est :bénéfice de l’année précédente + cotisations sociales payées l’année précédente (sauf CSG/CRDS) |

1. Cotisations sociales obligatoires

Ces cotisations sont perçues par trois organismes principaux : URSSAF, SSI et CIPAV.

1.1. URSSAF :

- Allocations familiales : Si le total des revenus perçus (l’année précédente) est supérieur à 53 256 €, le taux de cotisation d’allocation familiales est fixé à 5,25%.

Si vos revenus de l’année précédentes sont inférieurs à 53 256 €, le taux est compris entre 2,15% et 5,25%. - CSG/CRDS : Le taux de la CSG (Contribution Sociale Généralisée) est de 7,5%. Le taux de la CRDS (Contribution pour le Remboursement de la Dette Sociale) est de 0,5%.

Le taux est de 8% de la base suivante : revenus perçus l’année précédente + cotisations payées l’année précédente.

Exemple : En 2016 vous payez la CSG/CRDS sur les revenus de 2015 (soit 92 000 € dans notre exemple) + les cotisations payées en 2015, hors CSG-CRDS, (soit 29 000 € dans notre exemple). Les 8% s’appliquent donc sur 92 000 € + 29 000 € = 121 000 €.

Votre montant de CSG/CRDS à payer en 2016 sera de 9 680 €.

- Contribution à la formation professionnelle (CFP) : Le taux de base est de 0,25% du plafond annuel de la Sécurité Sociale (soit 95 € en 2016). Le taux est majoré si le conjoint est un collaborateur de l’entreprise : 0,34% du plafond annuel de la Sécurité Sociale (soit 129 € en 2016).

1.2. SSI (ex-RSI) :

- Assurance maladie-maternité : Cette cotisation est calculée sur vos revenus de l’année précédente, à un taux de 6,5%.

Remarque : Les professionnels libéraux ne sont pas concernés par la cotisation indemnités journalières.

1.3. CIPAV (Caisse Interprofessionnelle de Prévoyance et d’Assurance Vieillesse) :

- Prévoyance “invalidité/décès” : Choix entre 3 classes indépendantes des revenus : classe A à 76 €/an, classe B à 228 €/an et classe C à 380 €/an.

Vous devez obligatoirement cotisez a minima à la classe A. Vous pouvez opter pour les autres classes (voir le capital versé en cas de décès). - Retraite de base : Le calcul se fait sur l’année N-2. Par exemple le calcul se fera sur les revenus 2014 pour les cotisations payées en 2016. Le taux est de 10,1% sur les revenus entre 0 et 38 040 €, plus 1,87% sur les revenus entre 38 040 € et 290 200 €.

- Retraite complémentaire (obligatoire) : Le calcul se fait également sur l’année N-2. Le montant est forfaitaire et varie de 1 198 € à 15 397 € en fonction des revenus perçus. Si par exemple vos revenus en 2014 étaient de 55 000 €, votre cotisation “retraite complémentaire” (payée en 2016) correspondra à la classe C : 3 641 €. Plus d’infos sur votre classe sur service.cipav-retraite.fr.

2. Cotisations sociales facultatives

- Assurance chômage,

- Mutuelles.

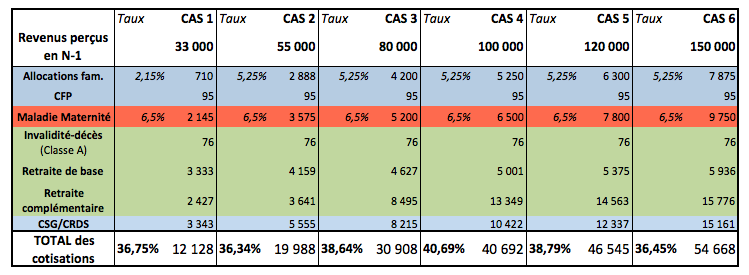

TABLEAU RÉCAPITULATIF DES TAUX DE COTISATIONS DES BNC ET DES GÉRANTS MAJORITAIRES (TYPE CONSEIL)

Rappel : Ces taux de cotisations s’appliquent également aux revenus des gérants majoritaires de SARL/EURL qui ont une activité de conseil.

Le taux global varie entre 36% et 40% des revenus perçus en N-1.