Dans cet article nous allons voir comment doit être déclarée la rémunération d’un gérant majoritaire d’une société à l’IS, notamment dans la déclaration de revenus (formulaire n° 2042) et dans la liasse fiscale 2033B.

Les explications suivantes concernent uniquement le gérant majoritaire d’une SARL, EURL, EIRL à l’IS.

1. Votre rémunération

Vous vous versez une rémunération tout au long de l’année.

Le montant total de cette rémunération en fin d’année (le 31 décembre) est de 80 000 €.

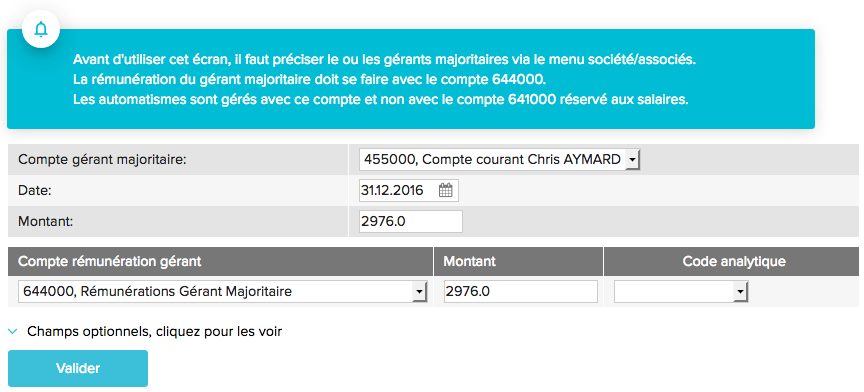

Il faut comptabiliser la rémunération avec le menu Compta > Rémunérations Salaires Social > Rémunération Gérant.

Puis le paiement avec le menu Compta > Rémunérations Salaires Social > Paiement Rémunération Gérant.

Note importante : Vous pouvez ne pas vous payer la rémunération tout de suite donc attendre l’année suivante mais dans votre déclaration de revenu c’est la rémunération qui est prise en compte et non le paiement de la rémunération.

Vous pouvez regarder cette vidéo sur la comptabilisation de la rémunération du gérant :

2. Comptabilisation du paiement des cotisations sociales

Chaque trimestre les différents organismes sociaux (URSSAF, SSI, CIPAV) vous envoient leurs appels de cotisations sociales.

Au final, sur tout l’exercice, vous avez payé :

À l’URSSAF : 12 503 €, qui correspondent aux appels de cotisations.

Au SSI (ex RSI) : 5 200 € pour la cotisation maladie-maternité.

À la CIPAV : 13 200 € pour l’ensemble des cotisations suivantes :

– prévoyance “invalidité/décès”

– retraite de base

– retraite complémentaire

Pour comptabiliser ces différents paiements de cotisations sociales, vous avez utilisé dans ZEFYR le menu Compta > Rémunérations Salaires Social > Paiement Cotisations Gérant ou Appel Cotisations Gérant.

3. La ventilation de vos cotisations URSSAF

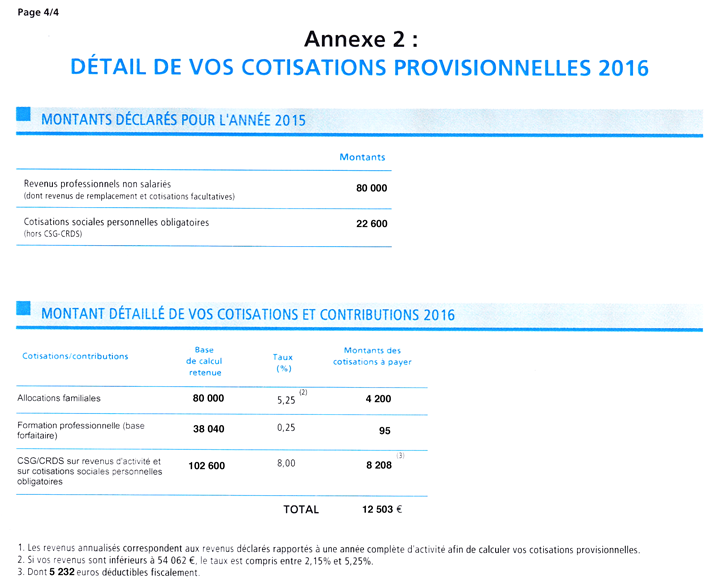

En juin/juillet, vous recevez le détail de vos cotisations URSSAF, qui se présente comme le document ci-dessous :

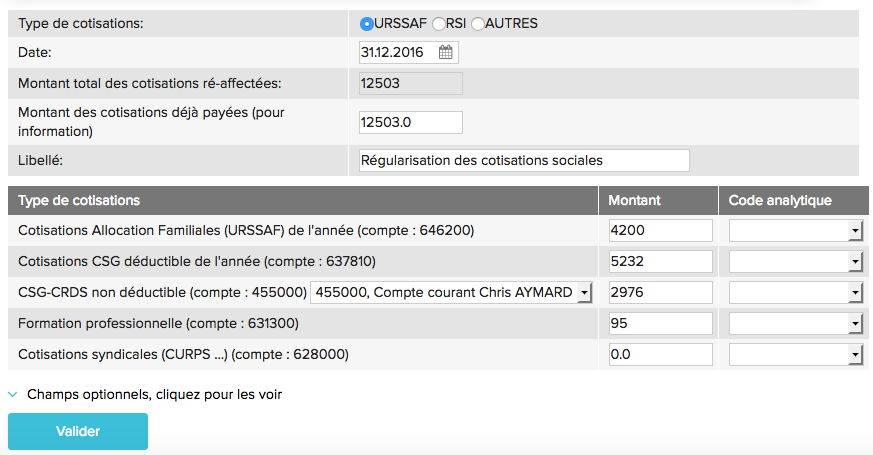

Au 31 décembre, il faut ventiler le total des cotisations que vous avez versées à l’URSSAF durant l’année. Dans notre exemple il faut ventiler 12 503 € vers les comptes suivants :

- CSG déductible : 5 232 €, comme indiqué en bas du document URSSAF

- CSG-CRDS non déductible : 8 208 – 5 232 = 2 976 €

- CFP, Cotisation Formation Professionnelle : 95 €

Pour ventiler ces différentes cotisations, vous devez utiliser dans ZEFYR, le menu Compta > Rémunérations Salaires Social > Ventilation cotisations sociales :

4. Vérification de votre compte courant d’associé

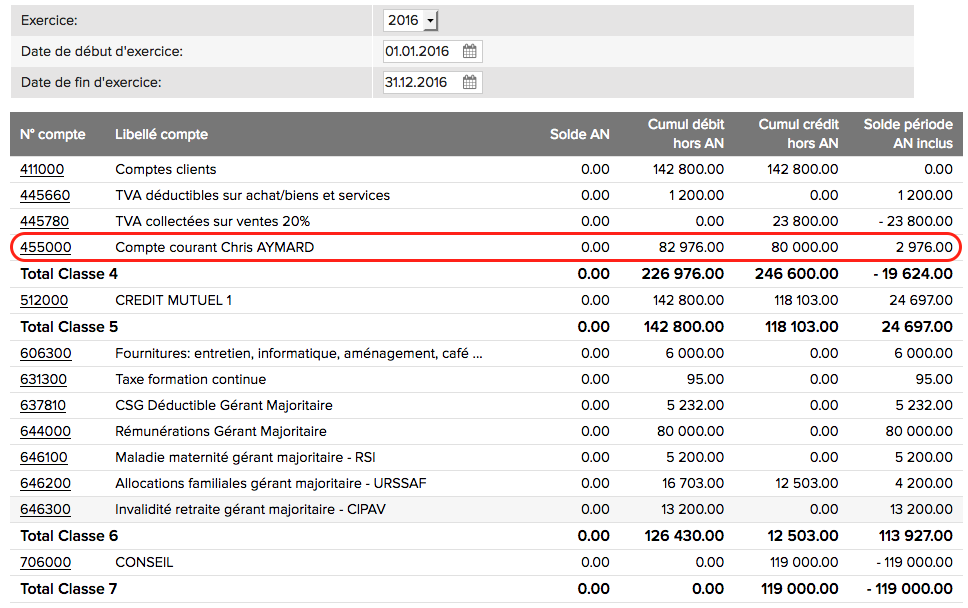

Après avoir ventilé ces différentes cotisations, il faut vérifier que le solde de votre compte courant d’associé (455000) n’est pas débiteur.

Il faut aller dans ZEFYR dans le menu Statistiques > Balance Générale :

Vous voyez sur la capture d’écran ci-dessus, à la ligne encadrée en rouge, que le solde du compte courant est débiteur de 2 976 €.

Pour rappel : Dans la balance générale, tous les soldes positifs sont débiteurs. Les soldes négatifs sont créditeurs.

Il est interdit d’avoir un compte courant d’associé ayant un solde débiteur.

Il faut donc régulariser ce solde afin qu’il devienne nul, en saisissant une écriture supplémentaire dans le menu Compta > Rémunérations Salaires Social > Rémunération Gérant.

5. Régularisation de votre compte courant d’associé

Dans ce menu, vous indiquez le montant du solde du compte courant débiteur.

Dans notre exemple : 2 976 €.

Vous pouvez ensuite vérifier le solde du compte courant d’associé dans le menu Statistiques > Balance Générale :

6. Le montant de vos revenus imposés à l’IR

Finalement vous pourrez connaître le montant de votre rémunération imposable à l’IR, sur cet exercice.

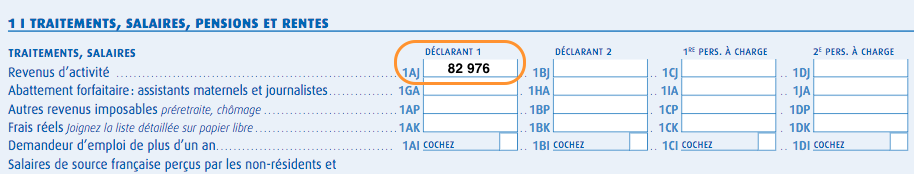

Il s’agit simplement (après ventilation et régularisation) du solde du compte 644000 “Rémunérations Gérant Majoritaire”. Dans notre exemple ce solde est de 82 976 €.

C’est également ce montant de 82 976 € qui servira de base de calcul aux cotisations sociales que vous payerez l’année suivante.

Note importante : Vous remarquez que le solde du compte 644000 est différent de la rémunération que vous avez réellement perçue, qui est de 80 000 €.

Ce solde de 82 976 € sera reporté :

- sur la déclaration de revenus 2042 : à la ligne “Revenus d’activité”

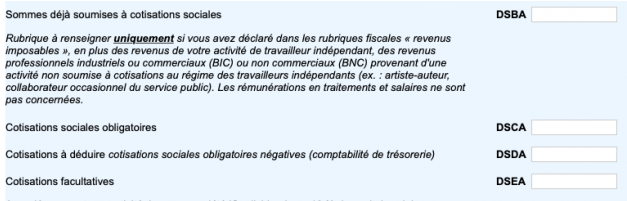

- dans la déclaration de revenus 2042 il faut compléter les données complémentaires de la déclaration de revenus des indépendants en remplissant les cases : DSCA et DSEA avec les cotisations obligatoires et facultatives. Voir à ce propos l’article du blog : https://www.zefyr.net/blog/comptabilisations-courantes/declaration-revenus-independants-ex-dsi

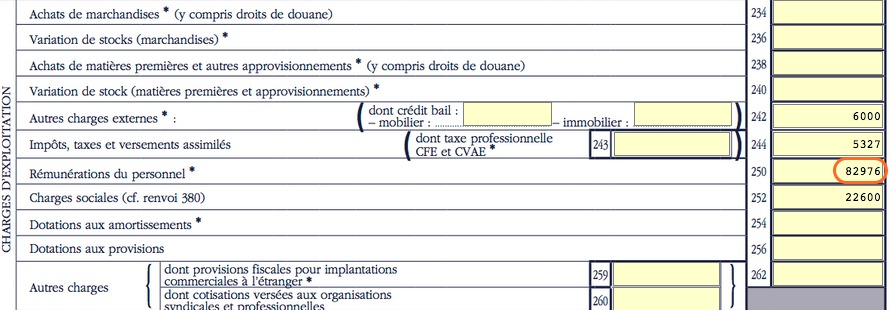

- sur la liasse fiscale 2033B : à la ligne 250

Dans ZEFYR : menu Clôture > Liasses Fiscales > Liasse Fiscale 2065 et annexes 2033